Știți că simplul act de a vă verifica scorul de credit este o modalitate bună de a vă îmbunătăți creditul?

Da, pentru că ar putea însemna fraudă sau o eroare dacă observați o scădere a scorului dvs. de credit fără niciun motiv. Aflarea despre acest lucru suficient de devreme vă va ajuta să o rezolvați la timp. În acest fel, ești mai bun decât 54% dintre adulți care niciodată verifica scorul lor de credit.

În zilele noastre, este ușor să verifici unul dintre cele mai importante scoruri din viața ta financiară – scorul tău de credit. Este necesară o bună cunoaștere a scorului dvs. de credit înainte de a putea solicita un credit ipotecar, un împrumut auto sau orice alt împrumut. Astfel, vei ști dacă te califică pentru astfel de împrumuturi și ratele dobânzilor care vor fi aplicate. Pe scurt, scorul dvs. de credit arată cât de solvabil sunteți.

Cuprins

Ce este un scor de credit?

Acesta este un număr din trei cifre care variază de obicei între 300 și 850 și este obținut din analiza istoricului fișierului dvs. de credit. Acest număr le va oferi creditorilor o idee despre cât de ușor puteți rambursa împrumuturile sau cât de riscant este să vă împrumutați bani. Sunt luați în considerare mai mulți factori pentru a obține scorul dvs. de credit, cum ar fi cât timp vă ia să vă rambursați împrumuturile, istoricul plăților, contul de credit anterior, durata istoricului de credit și altele.

Dacă aveți un scor mai mare la credit, posibilitatea ca creditorii să accepte să vă dea bani este mare. Pe de altă parte, dacă scorul dvs. de credit este scăzut, este posibil să nu fiți aprobat pentru un împrumut sau un credit ipotecar și, chiar dacă sunteți aprobat, veți plăti dobândă mai mare. Scorul dvs. de credit nu este important doar pentru dvs., ci și pentru angajator, proprietar și companiile de asigurări.

Gama de scor variază în funcție de modelul utilizat pentru a-l calcula și, de asemenea, de biroul de credit utilizat. Există două modele utilizate de obicei – modelele FICO și VantageScore. Din nou, există trei birouri de credit în uz: Experian, Equifax și Transunion. Majoritatea creditorilor preferă să folosească modelul FICO. Cel puțin până la 90% iau decizia de creditare pe baza modelului FICO.

Ambele modele au multe asemănări. De exemplu, intervalul de scor este 300-850 în ambele. Din nou, istoricul plăților este cel mai influent factor în determinarea scorului dvs. în ambele modele. Diferența dintre ele vine în modul în care cântăresc și clasifică scorurile tale de credit.

Cum se calculează Scorul de credit?

Pentru a calcula scorul dvs. de credit, modelul de credit scoring (FICO și VantageScore) utilizează mai mulți factori diferiți care sunt relevanți pentru profilul dvs. de credit. În 1989, Fair Isaac Corporation a început modelul de punctaj FICO pentru creditori, în timp ce cele trei birouri principale de credit de consum au introdus modelul VantageScore în 2006. Ei folosesc diferite metode pentru a obține scorul dvs. de credit. De aceea, scorurile pot varia ușor.

Pentru FICO, aceștia sunt factorii pe care îi iau în considerare în calcularea scorului dvs.:

- Durata istoricului de credit: aceasta este durata de timp în care ați avut credit și adaugă aproximativ 15 % la scorul total.

- Istoricul plăților: acesta arată dacă ați plătit conturile de credit anterioare la timp și adaugă aproximativ 35% la scor.

- Mixul de credite: acestea sunt diversele produse de credit pe care le aveți și includ împrumuturile în rate, cardurile de credit, compania financiară, împrumuturile ipotecare și multe altele. Acest factor reprezintă 10% din scorul tău.

- Sume datorate: suma totală de credit și împrumuturi pe care le utilizați în prezent în comparație cu rata dvs. de utilizare. Rata se bazează pe cantitatea de credit disponibil pe care o utilizați și oferă 30% din scorul total al creditului.

- Credit nou: aceasta înseamnă frecvența noilor conturi de credit pe care le deschideți și pentru care solicitați. Acesta reprezintă restul de 10% din scorul dvs. de credit.

Pentru birourile care folosesc modelul VantageScore, aceasta este ceea ce ei consideră pentru a obține scorul.

- Extrem de influent: istoricul plăților este cel mai influent aspect al scorului dvs.

- Foarte influent: procentul din limita de credit utilizat este următorul lucru pe care îl iau în considerare.

- Foarte influent: vârsta și tipul de credit sunt alți factori foarte influenți.

- Moderat influent: Aici au fost adăugate soldurile totale și datoria pe care le-ați.

- Mai puțin influent: creditul dvs. disponibil este unul dintre lucrurile mai puțin influente pe care le consideră.

- Mai puțin influent: un alt lucru pe care ei îl consideră a fi mai puțin influent este comportamentul și întrebările dvs. recente privind creditele.

Deci pe care ar trebui să verifici? Ambele sunt importante și este bine să le verificați pe amândouă atunci când doriți să vă aflați scorul de credit. Acest lucru se datorează faptului că nu știi ce va folosi potențialul tău creditor și, prin urmare, cel mai bun mod de a obține o imagine exactă a scorului tău este să folosești ambele modele. În plus, este gratuit să vă verificați scorul de credit, așa că mergeți mai departe și folosiți-le pe cele două. Te ajută să iei decizii mai bune cu privire la finanțele tale.

După cum mulți oameni cred în mod eronat, verificarea scorului dvs. de credit nu vă va afecta negativ scorul. Alte lucruri care nu vă vor afecta negativ scorul sunt rasa, vârsta, venitul, starea civilă, soldul contului de pensionare, religia, capitalul propriu, naționalitatea, averea netă, educația, sexul, afilierea politică, istoricul de angajare, ocupația, reședința, angajatorul, etc sau totalul activelor. Toate acestea sunt concepții greșite. Monitorizează-ți în mod constant scorul, deoarece are multe beneficii.

Deci cum verifici? Există instrumente care pot ajuta?

Datorită tehnologiei, acum aveți instrumente care vă vor ajuta să urmăriți, să monitorizați și să vă verificați cu ușurință scorul de credit. Iată opt instrumente care vă vor ajuta să vă păstrați creditul.

Experian

Acest instrument vine de la organizație Experian, unul dintre cele trei birouri de credit principale care monitorizează modificările profilului dvs. de credit. Aceștia oferă consiliere cu privire la schimbările în sănătatea creditului dvs., instrumente analitice, rapoarte de credit și servicii pentru consumatori pentru clienții din întreaga lume.

Experian are sediul corporativ în Dublin, Irlanda și oferă versiuni gratuite și plătite ale aplicației sale. Cu versiunea lor gratuită, numită Creditworks Basic, veți vedea raportul dvs. de credit Experian și scorurile FICO o dată pe lună. În versiunea plătită, numită Creditworks Premium, vi se va oferi un pachet complet care include monitorizarea creditului.

Cea mai bună caracteristică: Obțineți scorul lunar FICO care este actualizat la fiecare 30 de zile pe baza informațiilor din raportul dvs. de credit Experian.

Equifax

Acest instrument este de la Equifax, unul dintre cei mai importanți furnizori de date de credit din întreaga lume, cu milioane de clienți. Cu sediul central în Atlanta, Georgia, Equifax are birouri în diferite țări din întreaga lume și este utilizată pentru raportarea creditului în întreaga lume. Cu acest instrument, veți primi un raport anual de credit gratuit în fiecare an. Au alte planuri care variază de la gratuit la 14,94 USD lunar.

Equifax vă oferă acces la rapoartele de credit gratuite de la fiecare dintre cele trei birouri de credit de top în fiecare săptămână. Aveți acces la raportul dvs. de credit o dată la trei luni sau atunci când ceva nou a fost adăugat la raportul dvs.

Cea mai bună caracteristică: De asemenea, puteți utiliza Equifax pentru a verifica scorul de credit al unei companii prin serviciile sale cunoscute sub numele de Business Credit Express.

urmarire

Chase oferă un instrument gratuit pentru a vă ajuta cu scorul numit Chase Credit Journey. Cu acest instrument, veți fi notificat dacă datele dvs. sunt încălcate sau expuse pe dark web și veți primi alerte pentru a vă proteja identitatea și creditul.

Instrumentul Chase vă oferă, de asemenea, informații pe care le puteți utiliza pentru a vă construi și menține creditul. Pentru a accesa instrumentul, trebuie să vă conectați la contul dvs. online Chase și veți vedea scorul dvs. de credit afișat vizibil pe pagina de pornire. Scorul gratuit pe Chase Credit Journey este actualizat săptămânal. Scorul pe care îl obțineți de la Chase este VantageScore 3.0 de la TransUnion.

Cea mai bună caracteristică: Vă oferă gratuit protecție împotriva furtului de identitate.

Din punct de vedere al creditului

Din punct de vedere al creditului este un instrument gratuit pe care îl puteți folosi pentru a vă urmări creditul oferit de Capital One. Nu trebuie să fii client al Capital One înainte de a avea acces la acest instrument. Este un serviciu unic care oferă un scor de credit săptămânal prin Transunion, care este mai bun decât cecul lunar recomandat.

Cu acest instrument, veți obține și un instrument de simulare a creditelor pe care îl puteți utiliza pentru a testa diferitele scenarii în care vă puteți îmbunătăți scorul.

Cu Creditwise, vi se oferă un scor de credit VantageScore săptămânal bazat pe informațiile din raportul dvs. de credit TransUnion. Chiar dacă acesta nu este un scor FICO, nu este ideal, totuși este mai bine decât nimic, deoarece vă oferă o imagine de ansamblu asupra vieții dvs. de credit.

Cea mai bună caracteristică: se concentrează exclusiv pe monitorizarea scorului dvs. de credit și a raportului de credit.

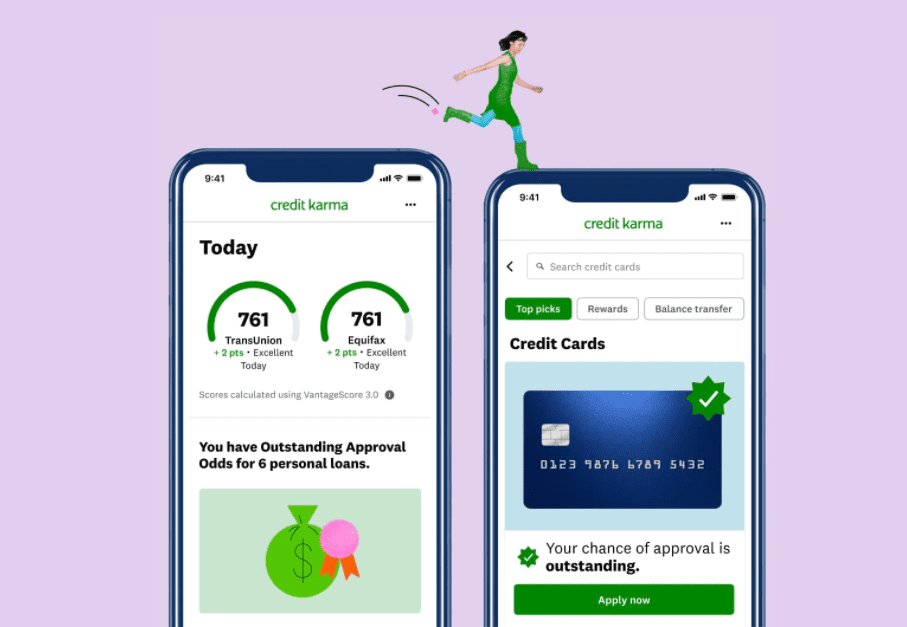

Credit Karma

Credit Karma este un instrument gratuit care se concentrează exclusiv pe credit. Acest instrument vă ajută să obțineți rata de utilizare a creditului, vechimea contului dvs. de credit și multe altele. De asemenea, vă poate oferi câteva sfaturi despre unde să faceți unele schimbări pozitive și cum să le faceți. Aceste schimbări pozitive vă pot crește scorul și vă pot spune mai multe modalități de a evita scăderea acestuia.

Credit Karma lucrează cu două dintre cele trei birouri de credit, Equifax și Transunion, pentru a vă oferi scoruri de credit și rapoarte de credit gratuite. Utilizează modelul de scor VantageScore 3. 0 pentru a calcula scorul dvs. de credit.

Cea mai bună caracteristică: Această aplicație vă pune la dispoziție, de asemenea, un instrument de contestare a creditului și o estimare de aprobare a creditului.

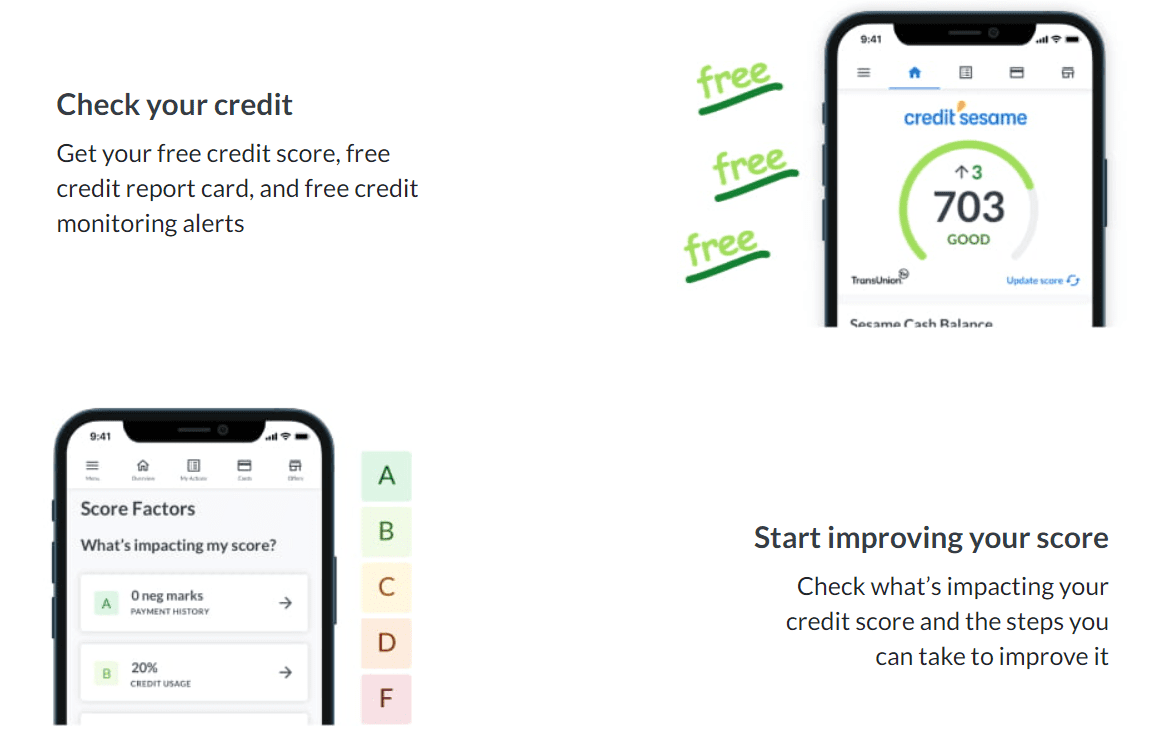

Credit Sesame

Acest instrument are atât variante gratuite, cât și cu plată. Cu funcția gratuită, veți primi actualizări lunare de monitorizare a scorului de credit. În comparație, abonamentul plătit vă oferă instrumente suplimentare, cum ar fi asistență live 24/7, monitorizarea furtului de identitate și scoruri de credit mai frecvente. Credit Sesame vă va oferi acces la VantageScore direct din Transunion.

Vă oferă sfaturi personalizate în funcție de obiectivele și profilurile dvs. de credit. Există opțiuni pe care le puteți utiliza pentru a reduce plățile dacă plătiți mai mult în comisioane și dobânzi folosind acest instrument. Această aplicație oferă, de asemenea, monitorizarea creditului și alerte de securitate în cazul în care profilul dvs. este compromis.

Cea mai bună caracteristică: Credit susan are 50.000 USD în asigurare de furt de identitate care acoperă documentele și taxele legale.

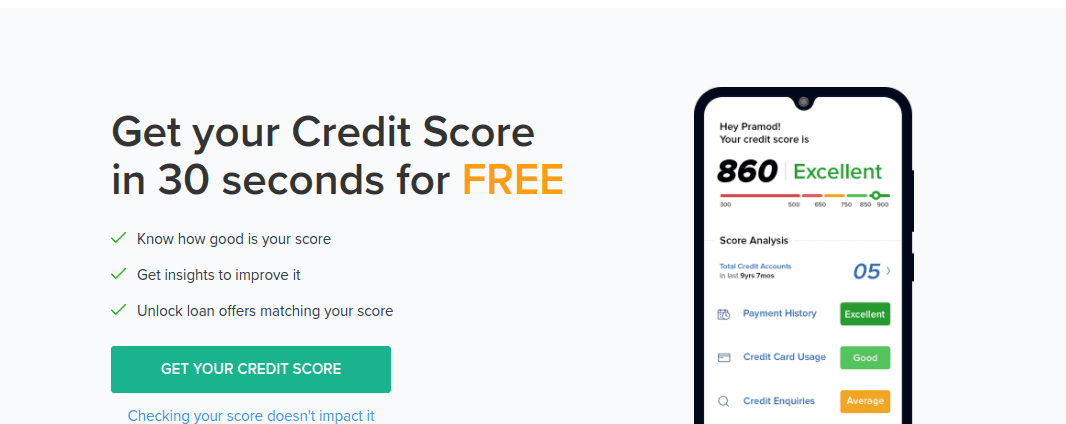

Etmoney

Acesta este un alt instrument gratuit pe care îl puteți folosi pentru a vă verifica gratuit scorul de credit. Poți să folosești Etmoney pentru a ști cât de bun este scorul tău, pentru a obține informații, debloca oferte de împrumut care se potrivesc cu scorul tău și verifică-ți scorul în 30 de secunde. Tot ce trebuie să faceți este să vă adăugați numele în aplicație, să vă verificați numărul de telefon mobil și raportul dvs. este gata.

Acest instrument provine de la cea mai mare platformă integrată de finanțe personale din India și funcționează cu biroul de credit, Experian. De asemenea, puteți folosi aplicația lor pentru Android pentru a vă verifica scorul de credit.

Cea mai bună caracteristică: obțineți scorul doar cu numărul și numele dvs. de mobil.

ClearScore

Cu ClearScore, veți beneficia de protecție gratuită a identității și veți putea verifica gratuit scorul dvs. de credit. De asemenea, veți putea găsi oferte excelente pentru carduri de credit și împrumuturi pentru dvs. și, de asemenea, veți putea verifica cât de probabil este să fiți acceptat înainte de a aplica. În acest fel, veți ști ce văd creditorii atunci când solicitați credit.

Îți actualizează scorul de credit în fiecare lună, în funcție de momentul în care te înregistrezi. De asemenea, puteți folosi funcția de cronologie pentru a vedea cât de mult a evoluat scorul dvs. de-a lungul timpului.

Cea mai bună caracteristică: raportul lor vă oferă detalii despre scorul dvs., detalii despre contul de credit și multe altele.

Lucruri care vă pot afecta scorul de credit

Cu aceste instrumente de mai sus, vă puteți verifica cu ușurință scorul de credit oricând doriți. Este esențial să vă verificați scorul des, deoarece vă ajută să vă gestionați mai bine viața financiară. Mulți oameni nu verifică din cauza unei convingeri eronate că verificarea scorului de credit face ca scorul tău să scadă. Dimpotrivă, verificarea scorului este o tragere ușoară, deci nu vă afectează negativ scorul. Iată câteva dintre lucrurile care vă pot afecta scorul de credit.

- Nerambursarea sau rambursarea cu întârziere a creditului dvs. Când ratați o plată a creditului dvs., chiar dacă este o singură dată, scorul dvs. va fi afectat semnificativ.

- O combinație bună a unui portofoliu divers de conturi de credit, inclusiv împrumuturi pentru studenți, împrumuturi auto, credite ipotecare, carduri de credit și alte produse de credit, vă afectează scorul. Diferitele produse de credit vă ridică scorul, indicând faptul că puteți gestiona foarte bine o gamă de credite.

- Suma totală de credit revolving pe care o utilizați în prezent este împărțită la totalul tuturor limitelor dvs. de credit revolving. Raportul oferă o idee bună despre cât datorați.

- Numărul de conturi noi pe care le-ați deschis și numărul de întrebări serioase din contul dvs. sunt alți factori care vă afectează scorul. Prea multe conturi noi de credite indică risc și, prin urmare, scorul tău va fi scăzut.

- Vârsta celui mai vechi cont de credit, vârsta celui mai nou cont de credit și vârsta medie a tuturor conturilor sunt folosite pentru a indica cât timp ați deținut un cont de credit.

- Menținerea nivelului scăzut de utilizare a creditului vă ajută la scorul de credit, în timp ce o utilizare ridicată îl afectează negativ.

- Mai multe cereri de împrumut într-un interval de timp scurt vă afectează, de asemenea, scorul.

Un cuvânt de precauție cu privire la verificarea scorurilor de credit online 👩🏫

Unul dintre cele mai bune lucruri pe care le puteți face pentru dvs. este să vă cunoașteți scorul de credit. Un scor bun de credit este esențial pentru stabilitatea financiară și trebuie să-ți cunoști scorul înainte de a lua o decizie financiară majoră. Puteți obține scorul gratuit de la cele trei birouri de credit majore folosind instrumentele de mai sus.

Deși este bine să vă verificați des scorul de credit, trebuie să aplicați prudență, mai ales când verificați online. Nu ar trebui să vă puneți detaliile pe fiecare site web pe care îl vedeți online, care pretinde că vă ajută să vă verificați scorul de credit. S-ar putea să vă puneți, fără să știți, informațiile financiare în mâinile hackerilor sau hoților de identitate.

Asigurați-vă că utilizați instrumente aprobate și recunoscute precum cele enumerate în acest articol.